Curve v2 CryptoSwap: add and remove liquidity

By 0xstan & 0xmc

Curve v2 CryptoSwap 详解系列:

- Curve v2 CryptoSwap: white paper

- Curve v2 CryptoSwap: add and remove liquidity

- Curve v2 CryptoSwap: exchange and fee

- Curve v2 CryptoSwap: repegging

- Curve v2 CryptoSwap: math lib

Curve 在 v1 StableSwap 中实现了稳定资产之间的 AMM, v2 CryptoSwap 将比其更进一步,不仅仅支持稳定资产之间的交易,而是拓展到通用的 AMM,可以是相互之间不锚定的资产。为了实现这个目标,v2 CryptoSwap 将比 v1 StableSwap 复杂许多。

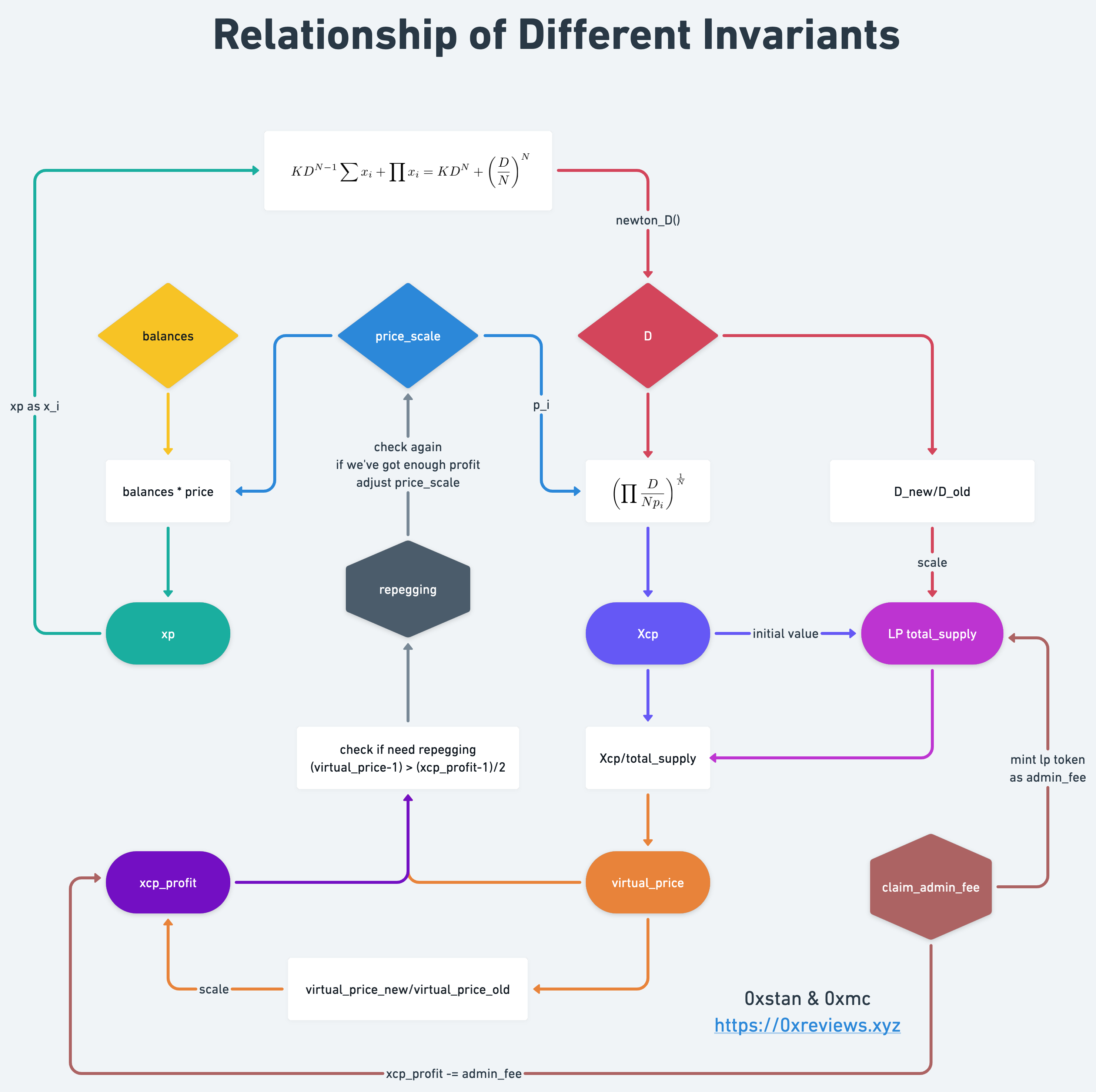

CryptoSwap-relationship:

上图是 CryptoSwap 中各个概念的关系图,我们简化了许多细节,尽量只保留主要的逻辑。尽管如此,想要理解其工作原理仍然不是一件容易的事情,接下来我们将深入到 CryptoSwap 的代码中,探寻其业务逻辑和运行细节。

我们将假定你已经了解 v1 StableSwap 的运行原理,如果你还没有,可以先阅读我们对 StableSwap 的解析:Curve v1 StableSwap code review

special StableSwap--ypool

StableSwap 顾名思义,池中的资产之间可以认为是锚定的同一标的资产,例如 DAI-USDC-USDT (3pool) 池内三种资产都是锚定美元的 token,ETH-stETH 池内资产都是锚定 ETH 。池内资产之间的价格,其实可以认为一直都是 1。之所以在交易时会有价格滑点,除了扣除手续费带来的影响,还有 v1 核心平衡等式造成的价格滑点,保证池子的健康运行,不会被外部套利者拿走池内过多的价值。

这个逻辑可能会有些反直觉,例如 uniswap 的交易池子中,其内部价格将随着资产的比例不同而变化,但是在 3pool 中其内部价格是写死的 1,交易时的滑点,实际上主要是由牛顿法求解得出。

当我们需要从 StableSwap 拓展到 CryptoSwap 时,资产将不再仅限于锚定同一资产标的的 token,如果内部价格还是恒定的 1,显然是不可行的。这时就需要动态调整的内部价格,实际上 v1 StableSwap 有一种特殊的池子已经做出了这种实现,那就是 ypool。

由于 ypool 中的资产是一种内增值的资产,例如 yDAI 是 yearn.finance 的封装资产,1 yDAI 所能兑换的底层资产(underlying coin) DAI 数量实际上是随着利息增长的。所以如果 StableSwap 的内部价格恒定为 1,当 yDAI 的兑换率增长时,每个 1 yDAI 能兑换更多的 DAI,这将造成大量的套利交易涌入,拿走便宜的 yDAI,兑换成更多的 DAI。

为了解决这个问题,ypool 不再将 RATES 作为常量(1:1),而是使用一个函数 stored_rates(),实时的查询 yToken 和底层资产的兑换率。如此,计算 xp 时, xp = rates * balance,xp 将受到实时变化的 rates 的影响。

实际上这里实时变化的 rates 即为 CryptoSwap 的内部缩放价格。

# /contract/y/StableSwapY.vy

@private

@constant

def _stored_rates() -> uint256[N_COINS]:

result: uint256[N_COINS] = PRECISION_MUL

for i in range(N_COINS):

result[i] *= yERC20(self.coins[i]).getPricePerFullShare()

return result

@private

@constant

def _xp(rates: uint256[N_COINS]) -> uint256[N_COINS]:

result: uint256[N_COINS] = rates

for i in range(N_COINS):

result[i] = result[i] * self.balances[i] / PRECISION

return resultWe already do that with compound and y pools on curve.fi. -- 《Automatic market-making with dynamic peg》

Three kinds of price

在 v2 CryptoSwap 中,记录了三种价格

price_scale_packed存放内部缩放价格,也是核心公式中的 p,计算 D, xp, X_cp 都将使用该价格计算price_oracle_packed内部 EMA 预言机价格,用于调整内部缩放价格 (price_scale)last_prices_packed最后一次交易产生的价格,用于更新内部预言机价格 (price_oracle)

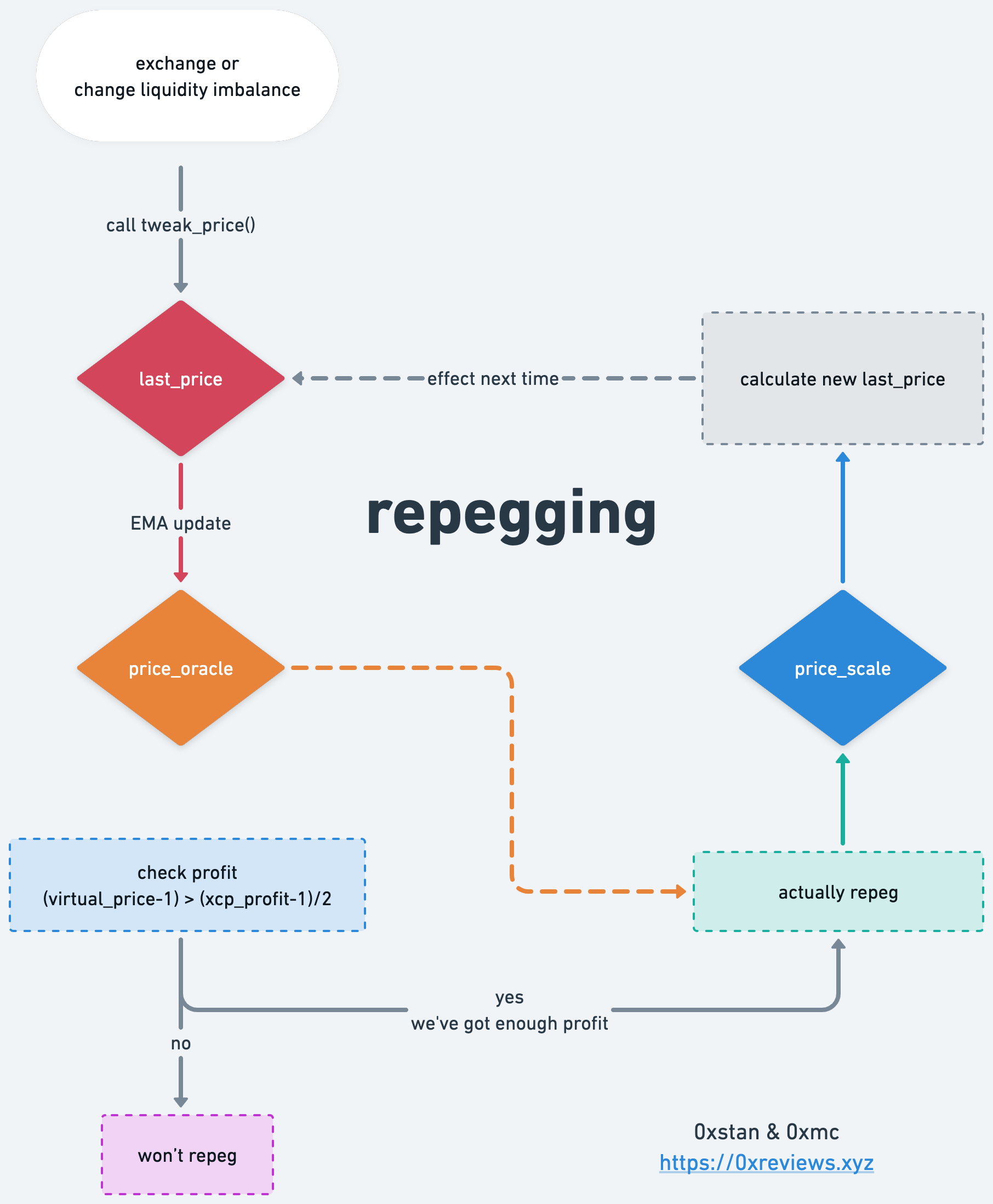

上述三种价格的更新是在 repegging 逻辑中进行的:

这三种价格的关系可以视为循环关系,其核心目的是为了在不依赖于外部的价格预言机的情况下,恰当的调整内部缩放价格。

首先是在交易时产生了实际交易价格 last_price,这是由交易的输入和输出的比值产生的,即 last_price = dy/dx。

接着 last_price 将遵照时间加权的规则更新内部预言机价格 price_oracle。

最后会用 price_oracle 更新 price_scale,当然,只有当池子积累了足够的利润的时候,才会发生调整,详细逻辑我们将在 Repegging of Curve v2 CryptoSwap 部分探究。

由于交易时的 dy ,是通过牛顿法计算,而牛顿法的计算公式是由核心平衡等式推导而来,其中的 p 即为 price_scale,所以如果 price_scale 发生了调整,将会影响到下一次的交易。

Prices data structure

如果阅读 v2 CryptoSwap 的源码,会注意到价格变量名字有个 packed 后缀,并且是 uint256 值类型,而不是数组类型。因为 storage 存储 gas 开销非常高昂,这里 Curve 对价格存储数据结构做了优化。即不用数组,而是将价格合并到同一个 uint256 类型。

这里的价格,指的是每种资产对第一种资产的价格,即 coins[1]-coins[0] 和 coins[2]-coins[0],而 coins[0]-coins[0] 不需要存储,因为和自身的比值将永远是 1。

首先我们省略了 coins[0] 的价格,然后将 coins[1] 价格存储到第 128 到 255 位, coins[2] 存储到第 0 到 127 位。

注意左边是 coins[2],右边是 coins[1]。

# Exclude coins[0] because it is always equels 1.

# | bit 0 - 127 | bit 128 - 255 |

# | coins[2] | coins[1] |

price_scale_packed: uint256我们来看看 prices packed 的存储过程,以 tricrypto 为例(N = 3):

- 我们要把 p_new 价格数组(包含 2 个价格元素)打包到 packed 变量中

- 初始化一个价格缓存容器

packed_prices- 因为直接在 storage 上操作会承担高昂的 gas,利用缓存容器将价格计算好,最后只需要一次 SSTORE 操作即可

- 令其等于 0 ,我们得到了一个 256 位全是 0 的容器

- 将价格分别存储到容器的不同的区域(左侧 bit 0-127, 右侧 bit 128-255)

- 利用 for 循环操作,因为排除了 coins[0], 我们实际上只需要存储价格 N-1 次 (2 次)

- k = 0 时

packed_prices左移 PRICE_SIZE 位,实际上仍然是 0p_new[N_COINS-2 - k]是p_new[1]存储到容器的右侧区域

- k = 1 时

packed_prices左移 PRICE_SIZE 位,将上一次存储到右侧区域的价格,移动到左侧区域,右侧区域补 0p_new[N_COINS-2 - k]是p_new[0]存储到容器的右侧区域

- 至此我们将容器组合成了计算好的 packed 结构

- 将计算好的容器的值赋值给 storage 中存储的全局 prices 变量

# /tricrypto.vy

# init a packed data container, because it's a uint256

# so we get 256 bits, every bit is 0

packed_prices = 0

# loop N - 1 times, because we exclude coins[0]

for k in range(N_COINS-1):

# left shift container

# and put p_new to right part of it (bit 128-255)

packed_prices = shift(packed_prices, PRICE_SIZE)

p: uint256 = p_new[N_COINS-2 - k]

assert p < PRICE_MASK

packed_prices = bitwise_or(p, packed_prices)

# save value to storage variable at last

# only doing SSTORE onece, will save gas

self.price_scale_packed = packed_prices_packed_view(k: uint256, p: uint256) 是从 packed 结构中提取价格的方法

- 断言 k < N_COINS-1,因为价格不包含 coin[0],所以索引 k 需要减 1

- p 是需要解构的价格 packed 结构数据

bitwise_and()是 vyper 语言中的内建位运算函数,按位与shift(x: uint256, _shift: int128)是 vyper 语言的内建位移函数, _shift 大于 0 代表左移,小于 0 代表右移PRICE_MASK是 price 的最大值,即二进制全是 1 的掩码

# EVM's largest unsigned intege type is uin256,

# so 256 bits is the largest place to save prices data.

# According to N, we decide how many bits every price data is.

# divide 256 by N-1, because we Exclude coins[0]

PRICE_SIZE: constant(int128) = 256 / (N_COINS-1)

# The mask that its all bits are 1

# e.g. 2**3 is binary 1000, (2**3 - 1) is binary 111

# PRICE_MASK here is binary 1111....111 (there are PRICE_SIZE 1)

PRICE_MASK: constant(uint256) = 2**PRICE_SIZE - 1

@internal

@view

def _packed_view(k: uint256, p: uint256) -> uint256:

assert k < N_COINS-1

# According to index k to right shift value

# then extra price data with mask

return bitwise_and(

shift(p, -PRICE_SIZE * convert(k, int256)),

PRICE_MASK

)还是以 tricrypto 池子举例,假设我们现在需要提取 WETH 的价格,那么:

N = 3因为池子有三种资产,k = 1因为 packed 结构数据中,不包含 USDT (coin[0]), 所以是从 WBTC 开始存储,k 是 0 就代表了 WBTC,k 是 1 就代表了 WETHPRICE_SIZE = 256 / 2 = 128PRICE_MASK = 2**128 - 1是具有 128 位的全是 1 的掩码- 将 packed 数据右移 k * 128 位

- 如果 k = 0 实际上不会位移

- 这里 k = 1 就是右移 1 * 128 位

三种价格的提取将复用 _packed_view() 函数

@external

@view

def price_oracle(k: uint256) -> uint256:

return self._packed_view(k, self.price_oracle_packed)

@external

@view

def price_scale(k: uint256) -> uint256:

return self._packed_view(k, self.price_scale_packed)

@external

@view

def last_prices(k: uint256) -> uint256:

return self._packed_view(k, self.last_prices_packed)

xp and its decimal

在白皮书公式中出现的 x_i 都是 xp,余额与价格的乘积, 即 价值。实际上 v1 StableSwap 中的 x_i 也是 xp,只不过因为其价格大部分为 1,很容易混淆成余额 balance。

xp = balance * price_scale由于不同 token 的精度 decimal 不同,计算时需要统一为 1e18,PRECISIONS 为统一精度的数组:

# tricrypto

PRECISION: constant(uint256) = 10 ** 18 # The precision to convert to

PRECISIONS: constant(uint256[N_COINS]) = [

1000000000000, # USDT's decimal is 6, should times 1e12

10000000000, # WBTC's decimal is 8, should times 1e10

1, # WETH's decimal is 18, should times 1

]例如在 tricrypto 中,池内三种资产为 USDT-WBTC-WETH, 其精度分别为 6, 8, 18,所以该数组中正好存放了可以将 balance 精度统一为 1e18 的乘数,然后再与价格相乘。由于价格 price_scale 也是 1e18 的精度,所以乘积的精度将为 1e36。

然而我们只需要保留 1e18 的数值精度就足够精确,所以最后还要除以 PRECISION (1e18) 来为后续计算预留更多的空间(避免数值溢出), 最终 xp 的精度也将是 1e18。

@internal

@view

def xp() -> uint256[N_COINS]:

result: uint256[N_COINS] = self.balances

packed_prices: uint256 = self.price_scale_packed

precisions: uint256[N_COINS] = PRECISIONS

result[0] *= PRECISIONS[0]

for i in range(1, N_COINS):

p: uint256 = bitwise_and(packed_prices, PRICE_MASK) * precisions[i] # * PRICE_PRECISION_MUL

result[i] = result[i] * p / PRECISION

packed_prices = shift(packed_prices, -PRICE_SIZE)

return resultQuantification of liquidity

添加流动性的主要问题在于如何衡量用户添加的流动性。在 CryptoSwap 中思路和 v1 StableSwap 一致,也是用 D 的变化来同比变化 LP token 的总量,增发的部分即为用户当前获取的 LP token 数量。

需要注意的是,我们不能将 D 等价于流动性。

这一点和 Uniswap 不同,不论是 UniswapV2 的 K 还是 UniswapV3 的 L, 都能很直观的与流动性挂钩,或者说他们就是 Uniswap 定义下的流动性。但是在 Curve 的平衡方程中, 只有在价格处于平衡点时,才能与流动性等价。

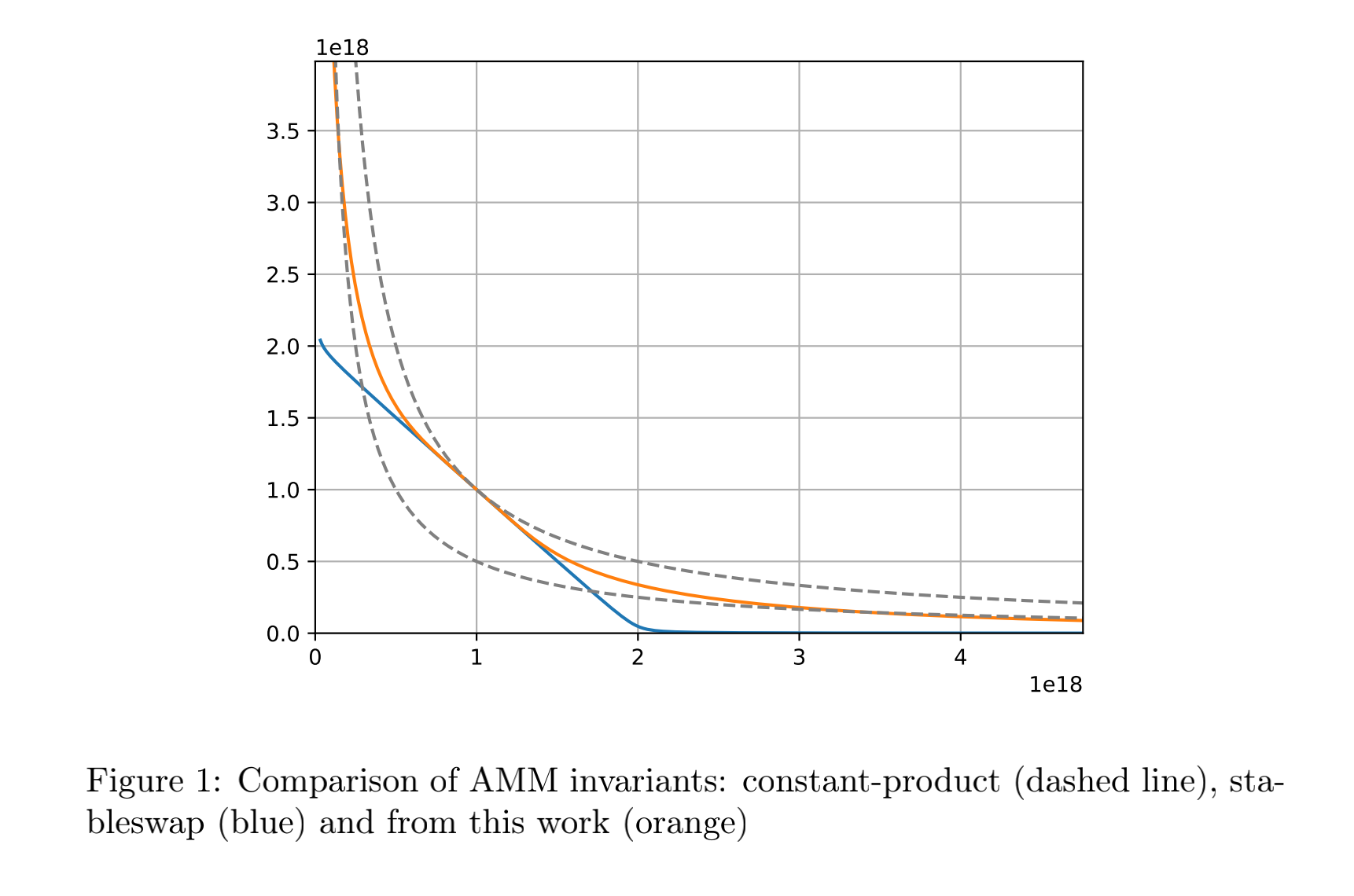

UniswapV2 的 K 实际上就是 ,而 UniswapV3 的 L 就是括号内的 D/N,因为当价格处于平衡点时,池内的 x_i 都相等,也就是 D/N

上图中橙色线与蓝色线还有灰色虚线相交的点,即为价格平衡点。

橙色线:

虚线:

很容易看出当 时,同时满足上述两个方程,是两个曲线的唯一的交点,D 是在价格处于平衡点时各个资产 xp 之和。换言之,离开了平衡点,便不再满足这个关系。

D 不能直接代表流动性,但是却与流动性正相关,在 curve 中对于流动性的增减,都是以 D 的变化来对 LP token 的发行总量进行同比变化,即

d_token = D_new / D_old * total_supply # d_token is delta token所以只需要根据变化后的 xp 值代入核心平衡方程,使用牛顿法求解新的 D 值,就能得出 LP token 的变化量。关于牛顿法的解析,参见 Curve newton's method。

如果用户严格按照池子当前资产比例添加,那么按照上述逻辑增减流动性是没问题的。但是如果用户没有按照比例添加或移除呢?

交易会引发价格改变,或者准确的说,交易会引起滑点的变化(CryptoSwap 的内部价格可能在交易后没有变化)。例如用户 A 用 100 USDT 交换出 WETH,紧接着用户 B 也用 100 USDT 交换 WETH,理论上 B 换出的 WETH 应该比 A 少,B 承受的滑点更大。原因在于池中的 USDT 和 WETH 的比例发生了变化,其 xp 值改变,导致计算出的交易输出量变化。

那么,如果用户在添加或移除流动性时,资产价值改变的量不平衡,那么池内的资产比例也会发生变化,也将影响交易的滑点,甚至的内部的缩放价格。增减流动性的操作,实际上是可以组合成一笔完整的交易。例如用户在第一次操作添加流动性,只添加 USDT ,然后第二次操作流动性,只移除 WETH,两次操作组合起来,实际就是一笔完整的交易操作。

所以对于流动性的操作,我们需要针对不平衡部分的流动性操作收取交易费用,其计算细节将在下一章展开,此处暂且按下不表。

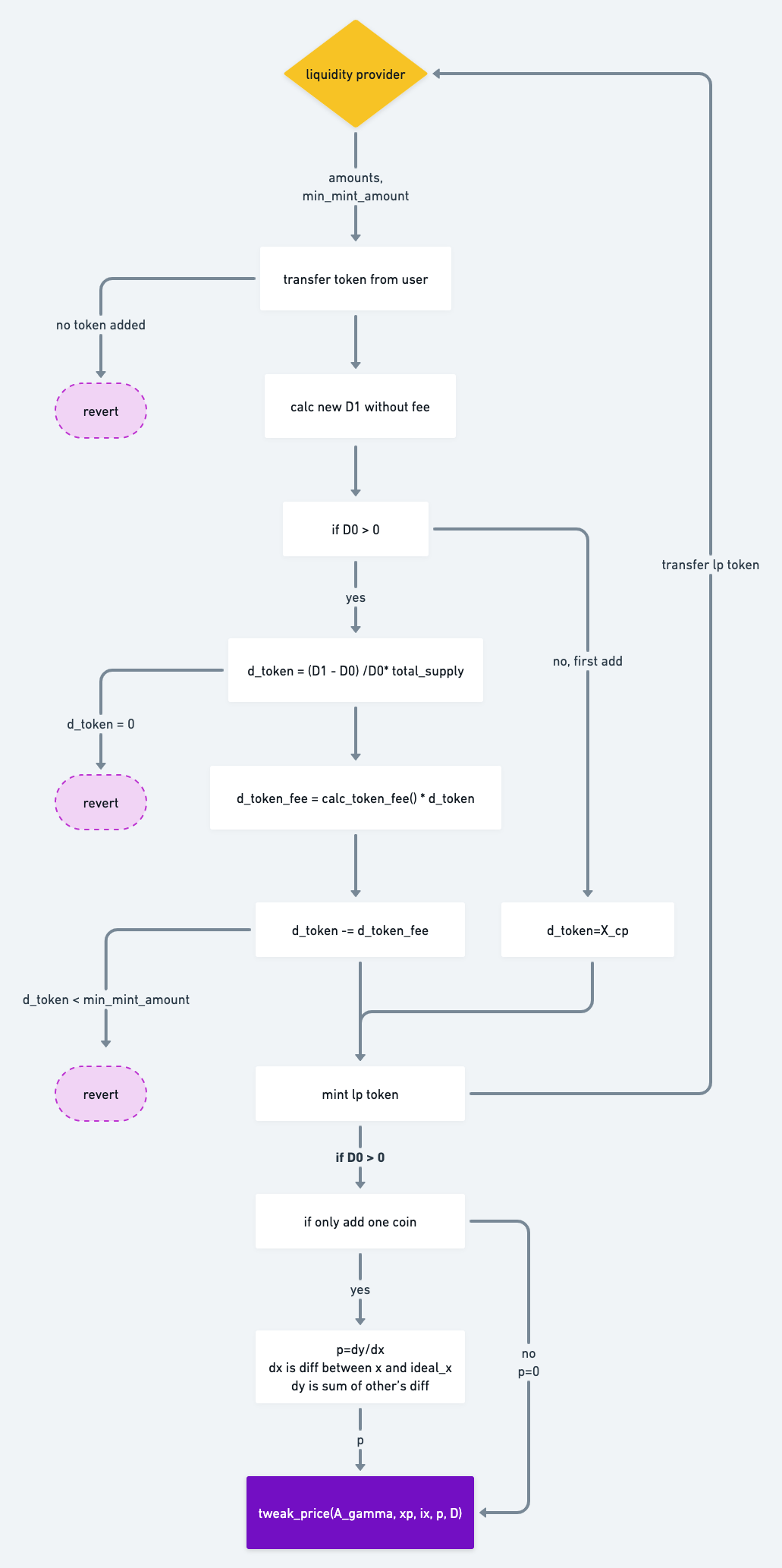

add_liquidity

添加流动性,每种资产各添加多少 token 数量 amounts,最少要求获得多少 lp token min_mint_amount。

- 将新增 amounts 加入资产余额,计算新的 xp,然后牛顿法求新的 D 值

- 若池子首次添加流动性

- 此时

d_token = token_supply = xcp,即令virtual price = 1 - 更新池子的全局变量,

D,virtual_price,xcp_profit, mint lp token - 流程结束,不需要对价格做调整

- 此时

- 若池子已有流动性

- 根据新旧 D 值的比例,同比放大 token_supply 计算差值

- 扣除手续费,为用户 mint 扣除之后的 lp token 数量

_calc_token_fee(amountsp, xp)计算出每单位 lp token 需要收取的费用,再乘以 d_token 就是总共要收取的手续费

- 若此次只有单一资产添加流动性,将根据公式计算出该资产的价格变化

p_i * (dx_i - dtoken / token_supply * xx_i) = sum{k!=i}(p_k * (dtoken / token_supply * xx_k - dx_k))dtoken / token_supply * xx_i表示用新的 D 值同比计算出来的,不改变价格情况下的,资产 i 的理论数量(因为实际情况只添加了资产 i,池子价格必然发生了变化)- 代码中

S = sum{k!=i}(p_k * (dtoken / token_supply * xx_k))- 因为只添加了资产 i,所以 dx_k 为 0 可以省略

- 等式两边则分别表示了资产 i 和其他资产的,相对于理论数量的差值*各自价格,即 价值的变量是相等的

- 将等式变形就能求出资产 i 的新价格 p_i

tweak_price(A_gamma, xp, ix, p, D)- 会根据 repeg 逻辑更新

D,virtual_price,xcp_profit,以及price_scale_packed,last_prices_packed - 只有当前有足够的利润时才会改变价格

price_scale

- 会根据 repeg 逻辑更新

计算价格的逻辑

- 当用户按照当前池子资产的比例添加流动性时,不会引起资产比例的变化,此时可以认为没有发生交易

- 而当用户不按照比例添加,比如只添加单一资产,那么可以认为用户在平衡的添加流动性之后,做了一笔不完整的交易,改变了池子的资产比例

- 例如添加单一资产

i,mint 出 lp token 数量d_token- 先假设用户按照原有比例添加流动性,那么每种资产的增加价值就可以通过 LP token 的增加比例计算

xp * (d_token / token_supply) - 然后假设用户做了一笔交易,增加了资产 i,而提走本应该增加的其他资产部分

- 交易输入的价值

- 交易输出的价值

- 交易输入和输出两个价值应该相等,由此可列等式求得

p_i - 上述计算不需要使用牛顿法求解,因此节省了 2 次 牛顿法求解 的开销,具体细节可以查看

tweak_price()中涉及newton_y()的部分

- 先假设用户按照原有比例添加流动性,那么每种资产的增加价值就可以通过 LP token 的增加比例计算

- 如果添加资产是 1 种以上,进入

tweak_price时将带入参数p = 0,即在tweak_price中使用newton_y()计算交易输出量,然后计算出交易的价格,便于后续的 repegging 逻辑。

@external

@nonreentrant('lock')

def add_liquidity(amounts: uint256[N_COINS], min_mint_amount: uint256):

assert not self.is_killed # dev: the pool is killed

A_gamma: uint256[2] = self._A_gamma()

_coins: address[N_COINS] = coins

xp: uint256[N_COINS] = self.balances # xp container, cache balances first, will multiply price later

amountsp: uint256[N_COINS] = empty(uint256[N_COINS])

xx: uint256[N_COINS] = empty(uint256[N_COINS]) # another xp container, cache balances

d_token: uint256 = 0 # the amount of LP-token that will be minted

d_token_fee: uint256 = 0 # fees of mint

old_D: uint256 = 0 # cache D value

ix: uint256 = INF_COINS # the index of asset that has increment

if True:

xp_old: uint256[N_COINS] = xp

# calculate balances after add liquidity

for i in range(N_COINS):

bal: uint256 = xp[i] + amounts[i]

xp[i] = bal

self.balances[i] = bal

xx = xp

precisions: uint256[N_COINS] = PRECISIONS # unify the decimal of tokens

packed_prices: uint256 = self.price_scale_packed

xp[0] *= PRECISIONS[0] # xp after add liquidity

xp_old[0] *= PRECISIONS[0] # xp before add liquidity

for i in range(1, N_COINS): # calculate value of assets, xp = balance * price

price_scale: uint256 = bitwise_and(packed_prices, PRICE_MASK) * precisions[i] # * PRICE_PRECISION_MUL

xp[i] = xp[i] * price_scale / PRECISION

xp_old[i] = xp_old[i] * price_scale / PRECISION

packed_prices = shift(packed_prices, -PRICE_SIZE)

# Transfer incremental assets into contracts in turn

# ix's logic as follows:

# INF_COINS = 15, it means no incremental asset.

# If only one incremental asset, ix will be the index of the incremental asset

# At this time, price changes, the transaction price will be calculated and pass to tweak_price()

# If there are multiple incremental assets, ix will be INF_COINS-1 = 14,now zero will pass to tweak_price()

# as price , then recalculate price in tweak_price

for i in range(N_COINS):

if amounts[i] > 0:

# assert might be needed for some tokens - removed one to save bytespace

ERC20(_coins[i]).transferFrom(msg.sender, self, amounts[i])

amountsp[i] = xp[i] - xp_old[i]

if ix == INF_COINS:

ix = i

else:

ix = INF_COINS-1

assert ix != INF_COINS # If IX does not change, there is no incremental asset and the transaction is terminated

t: uint256 = self.future_A_gamma_time

if t > 0:

old_D = Math(math).newton_D(A_gamma[0], A_gamma[1], xp_old)

if block.timestamp >= t:

self.future_A_gamma_time = 1

else:

old_D = self.D

D: uint256 = Math(math).newton_D(A_gamma[0], A_gamma[1], xp) # calc D after add liquidity

token_supply: uint256 = CurveToken(token).totalSupply() # cache LP token_supply

# If there is liquidity already, scale totalSupply by D,then calc d_token as mint amount

if old_D > 0:

d_token = token_supply * D / old_D - token_supply

# If add liquidity first time, d_token will be Xcp, then the virtual_price will be 1

else:

d_token = self.get_xcp(D)

assert d_token > 0 # dev: nothing minted

# Adding liqudity imbalanced is also an exchanging,so we will call tweak_price function to do repegging.

# Need pass price p to tweak_price function, if p is zero, tweak_price will recalculate price.

# p can be directly calculated if the following conditions are met

# 1. D > 0

# 2. d_token > min_amount after cost fees

# otherwise recalculate it in twaek_price.

if old_D > 0:

d_token_fee = self._calc_token_fee(amountsp, xp) * d_token / 10**10 + 1

d_token -= d_token_fee

token_supply += d_token

CurveToken(token).mint(msg.sender, d_token)

# Calculate price

# p_i * (dx_i - dtoken / token_supply * xx_i) = sum{k!=i}(p_k * (dtoken / token_supply * xx_k - dx_k))

# Only ix is nonzero

p: uint256 = 0

if d_token > 10**5: # (10**5 is very small compared to 10**18)

if ix < N_COINS:

S: uint256 = 0

last_prices: uint256[N_COINS-1] = empty(uint256[N_COINS-1])

packed_prices: uint256 = self.last_prices_packed

precisions: uint256[N_COINS] = PRECISIONS

for k in range(N_COINS-1):

last_prices[k] = bitwise_and(packed_prices, PRICE_MASK) # * PRICE_PRECISION_MUL

packed_prices = shift(packed_prices, -PRICE_SIZE)

for i in range(N_COINS):

if i != ix:

if i == 0:

S += xx[0] * PRECISIONS[0] # coin[0]'s price is always 1

else:

S += xx[i] * last_prices[i-1] * precisions[i] / PRECISION

# S = sum{k!=i}(p_k * (dtoken / token_supply * xx_k - dx_k))

# dx_k can be omitted, because only asset i added

S = S * d_token / token_supply

p = S * PRECISION / (amounts[ix] * precisions[ix] - d_token * xx[ix] * precisions[ix] / token_supply)

# call tweak_price function, do reppeging

self.tweak_price(A_gamma, xp, ix, p, D)

else: # add liquidity first time, there is no need to calculate price

self.D = D

self.virtual_price = 10**18

self.xcp_profit = 10**18

CurveToken(token).mint(msg.sender, d_token)

assert d_token >= min_mint_amount, "Slippage"

log AddLiquidity(msg.sender, amounts, d_token_fee, token_supply)remove_liquidity

移除流动性,赎回资产将按照池子当前的比例返还。

- 销毁用户的 LP token

- 根据移除的 LP token 数量和 totalSupply 的比例,同比计算每种资产的赎回数量,转账资产给用户

- 根据该比例,同比减少 D

@external

@nonreentrant('lock')

def remove_liquidity(_amount: uint256, min_amounts: uint256[N_COINS]):

"""

This withdrawal method is very safe, does no complex math

"""

_coins: address[N_COINS] = coins

total_supply: uint256 = CurveToken(token).totalSupply()

CurveToken(token).burnFrom(msg.sender, _amount)

balances: uint256[N_COINS] = self.balances

amount: uint256 = _amount - 1 # round up, small for LP, but safe for division

for i in range(N_COINS):

d_balance: uint256 = balances[i] * amount / total_supply

assert d_balance >= min_amounts[i]

self.balances[i] = balances[i] - d_balance

balances[i] = d_balance # now it's the amounts going out

# assert might be needed for some tokens - removed one to save bytespace

ERC20(_coins[i]).transfer(msg.sender, d_balance)

D: uint256 = self.D

self.D = D - D * amount / total_supply

log RemoveLiquidity(msg.sender, balances, total_supply - _amount)remove_liquidity_one_coin

移除流动性只收取单一资产,由于移除资产比例不平衡,将产生交易手续费

@external

@nonreentrant('lock')

def remove_liquidity_one_coin(token_amount: uint256, i: uint256, min_amount: uint256):

assert not self.is_killed # dev: the pool is killed

A_gamma: uint256[2] = self._A_gamma()

dy: uint256 = 0

D: uint256 = 0

p: uint256 = 0

xp: uint256[N_COINS] = empty(uint256[N_COINS])

future_A_gamma_time: uint256 = self.future_A_gamma_time

# Calc amount of assets after remove liquidity

# If A is ramping, need to recalculate D with the ramping A

dy, p, D, xp = self._calc_withdraw_one_coin(A_gamma, token_amount, i, (future_A_gamma_time > 0), True)

assert dy >= min_amount, "Slippage"

# If A's changing end, set future_A_gamma_time to 1, so that call tweak_price again, will set it to zero

if block.timestamp >= future_A_gamma_time:

self.future_A_gamma_time = 1

# Update balances, burn LP token, transfer unlying token to provider

self.balances[i] -= dy

CurveToken(token).burnFrom(msg.sender, token_amount)

_coins: address[N_COINS] = coins

# assert might be needed for some tokens - removed one to save bytespace

ERC20(_coins[i]).transfer(msg.sender, dy)

# Call tweak_price because some exchanging happened in remove liquidity

self.tweak_price(A_gamma, xp, i, p, D)

log RemoveLiquidityOne(msg.sender, token_amount, i, dy)Difference from v1 Remove

Curve V2 CryptoSwap 在移除流动性上有一点与 v1 不同,即没有提供 StableSwap#remove_liquidity_imbalance 接口。流动性提供者不再可以设置任意的移除比例(比如 1:2:3),而只有两种选择:

remove_liquidity_one_coin移除流动性得到单一底层资产remove_liquidity移除流动性,得到三种资产,其比例按照池子内当时的总比例分配

对于不平衡的添加/移除流动性,Curve 将其定义为一种不完整的交易,所以需要对部分收取手续费,其计算逻辑我们将在下一章展开。